相続した土地や家に後々住む予定や活用をする予定がないのなら、思い切って売却してしまうことをおすすめします。

たとえ土地を使っていなくても所有者である以上管理をしなくてはなりませんし、そのまま置いておいても子供に管理義務が発生し負担をかけてしまいます。手に余る不動産は売却して換金し、別の運用方法を考える方が建設的です。

しかし、相続した土地の売却額がすべて手に入ることはありません。なぜなら、土地を売却すると税金が発生するからです。税金の存在を忘れていると、思わぬ出費に以降の売却額の使い道に支障をきたすかもしれません。

売却前から土地を売るとどのような税金がかかるのか把握しておきましょう。

なお、今回は一般的な不動産の売却時における税金のみをまとめました。

まとめても税金絡みの計算はややこしくなってしまいますが、最後に事例を使って説明していますので、そちらを先に見て頂くと、より理解しやすいかもしれません。

なお、家を売る際いの手順や注意点などは、以下で

家を売る際に最も重要なのは不動産会社選びです。不動産会社に頼ると家を安く売られてしまうのではないか、騙されるのではないか…と思われがちですが、実はその逆。良い不動産会社や担当者に依頼することで、家を高く売ったり早く売ったりすることが[…]

土地の売却の全体像は以下で

土地は所有しているだけで固定資産税がかかるため、自分では使わない土地を相続したとき早く売却したい気持ちになるでしょう。土地は売却してしまえば税金を払う義務から解放されますし、売却金額が手に入りハッピーになれると思いますが、売却金額は[…]

解説しています。

土地を売ってかかる税金は全部で4つ

後ほどそれぞれ詳しく説明していきますが、まずはざっくりと全体像を把握しておきましょう。

まず、土地を売却した際にかかる税金は4つです。大きく分けると必ず支払わないといけない税金と利益が出た時のみ支払わないといけない税金に分けることができます。

| 印紙税 | 譲渡所得税 | 登録免許税 | 消費税 | |

|---|---|---|---|---|

| 内容 | 課税文書に発生する税金。収入印紙を貼ることで納税する。 | 売却時に利益が出た場合、支払う税金。内訳は取得税と住民税 | 物件の所有権を移行する際、所有者発生する税金。 | 仲介手数料に発生する消費税。 |

| 税率 | 契約金額により税額が変わる。 | 売却価格から取得費と譲渡費用を差し引いた売却に税率をかける。 | 固定資産税評価額×2% | 仲介手数料の8%の額が消費税として発生 |

| 支払い | 必ず支払う | 利益が出た時のみ支払う | 必ず支払う | 仲介を依頼した場合発生する |

| 減税処置 | あり | 3000万円以上の利益が発生した場合は控除される | なし | なし |

多くの人が不動産会社の仲介を利用するので、仲介手数料に発生する消費税は支払わなくてはなりません。

他に納める額が多く、支払う必要があるのかややこしいのが譲渡所得税です。譲渡所得税は不動産を入手した額より売却した額が大きくなり利益を得た場合に支払う必要があります。しかし、個人住宅を売却した場合には控除も可能なので、大きく利益を得た場合以外は支払わなくて良いことが多いです。

難しくて一度に理解することが難しい!という人は利益が出たら支払う税金が増えるという認識だけ持っておき、他の税金を理解した後に把握するのでも良いでしょう

自分では使わない土地を相続した場合、売却をしようと思い立つことが多いと思いますが、土地を隣人に貸す、土地を業者に貸してアパート・マンション経営をしてもらうといった方法もあります。

土地活用をしても、固定資産税、収入に対する譲渡所得税がかかりますが、マンションやアパートなどを土地上に建てた場合固定資産税や相続税が安くなるといったメリットがあります。

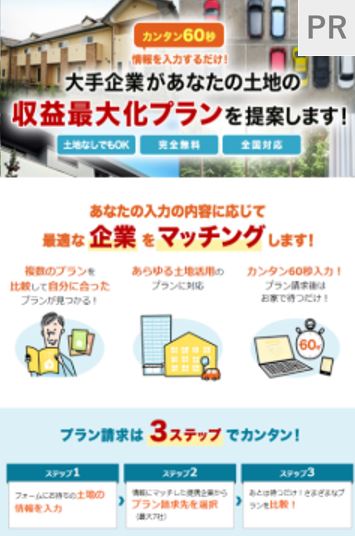

少しでも土地活用に興味があるのなら、土地活用の無料プラン比較【HOME4U】を使って自分の土地に合った土地活用プランを提示してもらいましょう。

運営者のNTTデータが厳選した全国の優良企業が最適な収益最大化プランを教えてくれます。完全無料で資料請求のみ依頼するのも可能ですので安心して利用できます。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 50社 |

印紙税:売買契約にかかる税金

印紙税は納税している意識が薄いです。理由としては収入印紙で納付するためです。

売買契約書には、記載金額に応じて決まった金額の収入印紙を貼り付ける必要があり、購入し貼り付けることで印紙税の納付になります。

1万円未満の取引では非課税ですが、不動産ではあり得ないので必ず負担し、不動産の譲渡(売買)では、平成32年3月31日まで印紙税額に軽減措置があります 。

| 売買契約書の記載金額 | 軽減措置 | 本則 |

|---|---|---|

| 1万円から10万円まで | 200円(軽減なし) | 200円 |

| 10万円を超え50万円まで | 200円 | 400円 |

| 50万円を超え100万円まで | 500円 | 1,000円 |

| 100万円を超え500万円まで | 1,000円 | 2,000円 |

| 500万円を超え1,000万円まで | 5,000円 | 10,000円 |

| 1,000万円を超え5,000万円まで | 10,000円 | 20,000円 |

| 5,000万円を超え1億円まで | 30,000円 | 60,000円 |

| 1億円を超え5億円まで | 60,000円 | 100,000円 |

| 5億円を超え10億円まで | 160,000円 | 200,000円 |

| 10億円を超え50億円まで | 320,000円 | 400,000円 |

| 50億円を超える場合 | 480,000円 | 600,000円 |

極端に広大な土地でなければ、田舎では500万円から1億円の売買金額に収まると考えられますので、印紙税は5,000円から30,000円の範囲内です。

なお、印紙税は売買契約を成立させる目的で作成されていれば、文書の名称に関係なく対象になり、契約金額を変更するための変更契約書等も対象です。

変更契約書等の印紙税は、記載金額が特殊な扱いを受けるので、国税庁のホームページを参考にしてみてください。

譲渡所得税:売却差益にかかる税金

土地や家の売却で、最も税金が高額になるとすれば、売却差益に対する譲渡所得税です。

厳密には譲渡所得税という税金ではなく、譲渡所得への所得税と住民税の課税を意味します。

譲渡所得に課税される所得税と住民税は、給与所得や事業所得によって、毎年納付している所得税や住民税とは同じ扱いを受けません。

譲渡所得は、給与所得や事業所得とは通算できず、独自に課税される分離課税です。

譲渡所得税の考え方と計算式

譲渡所得税があるのは、「不動産の売却で利益がでたら税金を払いなさい」という極めて単純な理屈です。

しかし、不動産は取得するときにも譲渡するときにも費用を伴うので、それぞれの費用を控除して、純利益に相当する譲渡所得だけに課税されます。

譲渡所得=譲渡収入-譲渡費用-取得費

課税譲渡所得=譲渡所得-特別控除額

譲渡所得税額=課税譲渡所得×譲渡所得税率

譲渡収入:売却によって得られた収入

譲渡費用:売却によって負担した費用

取得費:取得時の費用と負担した費用

譲渡収入、譲渡費用、取得費をそれぞれ正確に計算して、控除できる額があれば控除し、残った課税対象額に税率を乗じて譲渡所得税額が求められます。

譲渡所得税額を計算するためには譲渡収入(家の売却価格)がわからないと計算することができません。

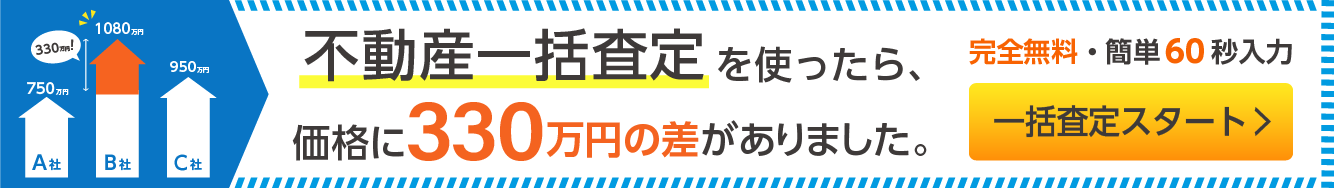

不動産一括査定サイトを利用すれば、無料でネット上から不動産会社に家がいくらで売れるか試算を出してもらうことが可能です。

不動産会社に依頼するなんて申し訳ない…と思うかもしれませんが、「机上査定」を選択すれば、メールで査定結果を受け取ることができるので不動産会社と顔を合わせることはなく、申し訳なさも感じないでしょう。

また、土地の売却に興味があるなら、この機会に不動産会社の人に土地を売るためのアドバイスをもらうことも可能です。60秒で査定依頼が完了するので忙しい人でも簡単に利用できます。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

譲渡収入の計算

譲渡収入に該当するのは、買主から売却代金として受け取った金額に加え、固定資産税と都市計画税の精算金が該当します。

売却代金が、金銭以外(物、有価証券、権利等)で支払われた場合は時価に換算します。

また、売却代金が未払いでも、物件の引渡しがあった (もしくは売買契約の効力が発生した) 年の収入として計上します。

固定資産税と都市計画税の精算金が含まれるのはなぜ?

譲渡収入に固定資産税と都市計画税(以下、固定資産税等)の精算金を含めると、税金を課税対象にするようでおかしいと思うかもしれません。

不動産取引では、慣習的に固定資産税等を日割り精算しますが、所有者が変わっても納付義務は変わらず、1月1日時点の所有者です。

つまり、固定資産税等には年の途中で納税義務者が変わるという考え方がなく、精算金があっても売主が納付します。

したがって、固定資産税等の精算金は、買主が日割りで税負担をするのではなく、「売買契約に基づく売買条件の1つに過ぎない」と解釈されます。

そのため、精算金も譲渡収入に含めなければ、正しく計算できないことになるのです。

譲渡費用の計算

売却時に直接発生した費用であれば、すべてが譲渡費用として計上できます。

よくある譲渡費用としては、次のような名目の費用が当てはまります。

- 仲介手数料

- 登記費用

- 印紙税

- 測量費用

- 立ち退き料(貸家物件)

- 解体費用

取得費の計算

取得費に含めることができる対象は、大きく分けて2つあります。

購入・建築の代金が該当し、相続であっても亡くなった人(亡くなった人も相続なら実際に取得した祖先)が負担した取得代金が該当します。

仲介手数料、印紙税、登録免許税、不動産取得税、取得から使用するまでの借入金の利子、測量費、造成費など、取得時に直接発生した費用です。

また、取得時に発生した、増改築等の改良費や設備費も含めることができます。

他に、税制上の特例として、相続税の一部を取得費に計上できる場合があります(後述)。

建物は減価償却しなければならない

取得代金と取得諸費用の合計額を取得費としますが、建物は売却時までに減価償却で価値が失われているため、減価償却費相当額を差し引かなくてはなりません 。

非事業用資産(居住用住宅)の減価償却費相当額は、次の計算式で求めます。

耐用年数とは、法律で定められた建物が利用に耐えると仮定された年数で、建物の構造によって異なります。

償却率とは、建物を1年利用したときに価値が減少する割合で、経過年数を掛けることにより、経過年数に応じた減価償却率を求めることができます。

耐用年数を1.5倍した値と、対応する償却率は次の通りです。

| 建物の構造 | 耐用年数の1.5倍 | 償却率 |

|---|---|---|

| 木造 | 33年 | 0.031 |

| 木骨モルタル造 | 30年 | 0.034 |

| 金属造(3mm以下) | 28年 | 0.036 |

| 金属造(3mm超4mm以下) | 40年 | 0.025 |

| 金属造(4mm超) | 51年 | 0.020 |

| れんが造・石造・ブロック造 | 57年 | 0.018 |

| SRC造・RC造 | 70年 | 0.015 |

※金属造の()内は骨格材の肉厚

※SRC造=鉄筋鉄骨コンクリート造、RC造=鉄筋コンクリート造

取得費が分からないとき

相続した土地や家の場合、登録免許税や不動産取得税は自分で負担しているので明確ですが、他の費用については、当時の資料が見つからない場合もあるでしょう。

問題になるのは、当時の資料がなくて取得費がきちんと計算できないケースです。

取得費が分からないときは、譲渡収入の5%を取得費にできると決められています。

また、取得費が売却代金の5%に満たない場合も、5%にすることが可能です。

取得費が分かっているときでも、取得から長期間経過して当時の時価から大きく値を上げているケースと、取得費が分からなくて5%で計算したケースでは、取得費が小さすぎて譲渡所得が大きくなってしまいます。

相続財産に対する取得費の特例

相続税が課税されていると、相続税額の一部を取得費として加算できる特例があり、土地にも建物にも適用できます。

この特例は、元々相続税を支払うために相続財産を譲渡する人に対して設けられていますが、譲渡によって生じた所得の使い道が相続税である必要はありません。

ただし、相続税の納付期限から3年以内に譲渡する必要があり、相続税の納付期限は、相続が発生した翌日から10ヶ月以内なので3年10ヶ月以内の譲渡が対象です。

特別控除額の控除

譲渡収入から譲渡費用と取得費を引いた譲渡所得から、特別控除に該当する場合は対応する控除額を控除します。

特別控除はいくつかありますが、ほとんどは公的な事業による譲渡が対象で、個人へ譲渡する場合の特別控除としては、主にマイホーム特例と呼ばれる控除が使えます。

しかも、マイホーム特例は控除額が3,000万円と大きく、譲渡所得が全額控除になる場合も多くあります。

ただし、対象はマイホームなので土地だけ(マイホームが解体された土地を除く)では対象にならず、住宅を居住用に使っていなければ同じく対象外です。

住まなくなった日から3年目を迎えた年の年末までに売ると適用になりますし、家を解体してしまった場合でも、次の条件をすべて満たすと適用になります。

- 解体から1年以内で売買契約が締結された

- 住まなくなった日から3年目を迎えた年の年末までに売った

- 解体から売買契約まで他の用途に使用していない

特に3番目の条件には注目で、解体して月極駐車場などに運用すると、マイホーム特例が使えなくなるので注意しましょう。

特例の適用を受けるためには準備しなくてはいけない書類がいくつかあります。マイホーム特例を受けることを検討されている方は、国税庁のページを確認してください。

土地や建物を売ったとき|国税庁

譲渡所得税額の計算

譲渡所得から特別控除額を控除して得られた課税譲渡所得に対して、2通りの税率で譲渡所得税が計算されます。

短期譲渡所得:5年以内の所有、所得税30%、住民税9%

長期譲渡所得:5年を超える所有、所得税15%、住民税5%

※10年を超えるマイホームの所有では、所得税10%、住民税4%

平成49年までは、所得税額に2.1%の復興特別所得税が加わり、合計税率は短期譲渡所得で39.63%、長期譲渡所得で20.315%と高い税率になっています。

短期譲渡所得が特別高いのは、短期の土地転売(いわゆる土地転がし)に対して、大きく課税するためと言われています。

一方で長期譲渡所得は、所有期間10年を超えるマイホームに、6,000万円までの部分が14.21%に軽減される特例もあって優遇されています。

注意したいのは、所有期間の判定が、譲渡した年の1月1日が基準としており、譲渡日(売買契約日や決済日)ではない点です。

実質の所有期間が5年あっても、譲渡した年の1月1日に5年なければ、税率の高い短期譲渡所得として扱われます。

短期と長期では19%以上税率が違うので、1,000万円なら約190万円、5,000万円なら約950万円も変わってきます。

所有期間が5年程度あり、長期譲渡所得になりそうなときは、確実に5年を超えるまで待って売却した方が得です。

ただし、相続の場合、取得日は相続人が土地を相続した日からではなく、被相続人(土地をもともと所有していた人)が土地を取得した日からになります。

被相続人が土地を5年以上所有しているのであれば、相続人は相続してから1年経たずに売却しても長期譲渡所得が適応されます。

譲渡所得の確定申告

譲渡所得は、譲渡があった翌年の確定申告で納税しますが、住民税については翌年に市区町村から請求されるので、確定申告で納付するのは所得税です。

確定申告では、収入と支出のすべてを細かく計算して、正確な申告をする必要があり、譲渡所得の計算はかなり面倒です。

収入にあたる売却代金は、さすがに申告漏れがないと思いますが、支出について申告漏れがあると、納税額が増えてしまって損をします。

しかし、税務署は本来の納税額より少ないときに必要な調査をしても、多いときには何も言ってこないので、支出の申告漏れは問題になりません。

自ら申告して納税する制度ですから、支出が実際より少なくて納税額が増えても自己責任になるので、領収書等の保管には注意しましょう。

なお、譲渡所得を計算した結果、プラスにならなければ納税なく申告の必要はありませんが、売却損がある場合で特定の条件を満たすと、他の所得と損益通算できます。

以上の処理を自分で行うことは悪いことではありませんが、税理士に依頼することも検討したいところです。

申告者にとって有利なことは漏れなく申告することで、税理士への報酬を支払ったとしてもそれ以上に納税額を押さえ、手残りが多く、さらに手間も省ける可能性があります。

土地を売却した場合の確定申告については以下の記事をご参照ください。

土地を売却した、または土地の売却予定がある方向けに確定申告についてお伝えします。土地を売って利益が出た場合は税金を払う必要があります。土地売却をして利益が出た場合、税金を払うために必要なのが確定申告の手続きです。税金を支[…]

登録免許税:登記にかかる税金

不動産売買では必ず所有権移転登記をしますが、通常は買主が登録免許税を負担します。

もし売主が登録免許税を負担するとしたら、次の2つが考えられます。

- 現住所と登記上の住所が異なる:住所変更登記

- 住宅ローンが残っている:抵当権抹消登記

住所変更登記が必要になるのは、売却時に引っ越した後で、印鑑登録証明書の住所と登記上の住所が異なってしまう場合です。

抵当権抹消登記は、売却時に設定されている抵当権を、住宅ローンの完済によって外すための登記で、住宅ローンが残った物件の売買では必須です。

住所変更登記と抵当権抹消登記は、不動産1つにつき1,000円なので、土地だけなら1,000円、土地と家なら2,000円が必要です。

消費税:仲介手数料にかかる税金

土地の売買には消費税がかからず、個人が居住用に所有している建物も、事業目的ではない性質から、消費税の課税対象とされていません。

しかし、不動産会社に支払う仲介手数料には、消費税が課税されます。

仲介手数料の金額は、売買価格に応じて上限額が次のように決められています。

| 売買価格 | 仲介手数料 | 消費税8% |

|---|---|---|

| 200万円までの部分 | 5% | 5.4% |

| 200万円を超えて400万円までの部分 | 4% | 4.32% |

| 400万円を超える部分 | 3% | 3.24% |

例:取引価格が500万円の場合(消費税は8%で計算)

200万円までの部分:200万円×5%=10万円、消費税8,000円

400万円までの部分:200万円×4%=8万円、消費税6,400円

500万円までの部分:100万円×3%=3万円、消費税2,400円

仲介手数料合計21万円、消費税合計16,800円

仲介手数料には速算式があり、400万円以上ならかんたんに求められます。

仲介手数料=売却価格×3%+6万円

例で計算すると、500万円×3%+6万円=15万円+6万円=21万円です。

速算式による消費税は、消費税率により次の通りです。

例で計算すると、500万円×0.24%+4,800円=16,800円と、正しく計算できることが分かります。

売却にかかる税金の計算例

具体的にモデルケースを決めて、税金の計算をしてみますが、親から相続した土地に、自分で建てた家を仮定しています。

【モデルケース】

- 土地:20年前に相続で取得、取得費は不明

- 建物:木造築20年、取得費は2,000万円

- 土地と建物の両方に抵当権あり

- 売却金額は土地4,000万円 、建物500万円

- 測量費として売却前に50万円負担

- 売却時に固定資産税の精算金として10万円受領

- 所有権移転登記と司法書士報酬は買主負担

- 消費税は8%

それぞれの印紙税、譲渡所得税、登録免許税、消費税を求めます。

印紙税の計算

印紙税は計算するまでもなく、売買金額によって固定額であるため、4,500万円に対する印紙税は1万円(軽減措置)です。

譲渡所得税の計算

譲渡所得=譲渡収入-譲渡費用-取得費の式から、それぞれを求めます。

譲渡費用=仲介手数料152.28万円+測量費50万円+印紙税1万円=253.28万円

取得費は、土地と建物に分けて考え、土地は取得費が不明(5%で計算)、建物は減価償却がある点に注意してください。

建物の取得費=取得費2,000万円-減価償却費相当額1,116万円=884万円

※減価償却費相当額=2,000万円×0.9×0.031×20年=1,116万円

それぞれから譲渡所得を求めます。

譲渡所得にマイホーム特例を適用させて3,000万円を控除します。

所有期間が10年を超えているマイホームなので、長期譲渡所得かつ軽減税率を適用させて譲渡所得税を計算します。

※所得税15.02万円(10.21%)、住民税5.88万円(4%)

登録免許税の計算

所有権移転登記が買主負担で、売主に必要な登記は、住宅ローンの完済による抵当権抹消登記だけなのです。

消費税の計算

消費税=141万円×8%=11.28万円

※速算式での計算4,500万円×0.24%+0.48万円=11.28万円

税金の合計額

それぞれの税金を合計してみます。

=印紙税1万円+譲渡所得税20.9万円+登録免許税0.2万円+消費税11.28万円

=33.38万円

マイホーム特例3,000万円の控除のおかげで、上記程度の税金で済んでいます。

念のため、マイホーム特例が適用外だった場合も計算しておきます。

譲渡所得税=3,147.2万円×20.315%=639.35万円(100円未満切り捨て)

※所得税481.99万円(15.315%)、住民税157.36万円(5%)

=1万円+639.35万円+0.2万円+11.28万円

=651.83万円

マイホーム特例がないだけで、600万円以上も税負担が増えました。

特例を適用できる可能性があるなら、売却のタイミングにも十分気を付けましょう。

特例を適用できる可能性があるなら、売却のタイミングにも十分気を付けましょう。

売却した際の税金の納め方

税金の納め方は通常の税金と同じように納めますが、税金を個人で納めた経験がある人も少ないでしょう。

そこで、土地を売却した後の納税方法を解説します。

税金を支払う先は?

印紙税や登録免許税は契約書などは切手のように直接貼り付けるので、印紙を買って貼り付ければ納税したことになります。

消費税は仲介手数料を支払う際に請求されるので一緒に支払ってしまいましょう。

譲渡所得税を納める場合は前段でも解説しましたが、確定申告を行う必要があります。納税する税務署は土地がある場所ではなく、売主が住んでいる地域になります。

最寄りの税務署で書類を取得し、提出しましょう。

税金はいつまでに納める?

まず始めに支払うのは印紙税です。売買契約を締結する際に貼付ければ納付完了です。

次に登録免許税は建物の登記を変更する際に支払います。特に期限などは設定されておらず、名義変更をする日になります。

譲渡所得税(所得税・住民税)は譲渡が発生した日の翌年2月16日~3月15日までに申告する必要があります。納付期限は同3月15日までとなっており、期日までに支払えない場合は納付書を依頼し、振り替えてもらいましょう。以上で譲渡所得税のうち、所得税を納めることができます。

住民税に関しては、確定申告を行えばその翌年6月から支払います。納付書が送られてくるので、必要事項を記入して納付しましょう。

税金を納める方法は?

現在、納税方法はさまざまなものがあります、忙しい平日に税務署へ行かなくても納税できます。納付が遅れてしまうと、遅延金が発生してしまうので気をつけましょう。

印紙税を購入できる場所

印紙税は切手と同じような形状になっており、購入し貼ることで納付になります。印紙はさまざまな場所で販売されており、以下のような場所で購入可能です。

・法務局

・役所

・郵便局

・コンビニ

譲渡所得税はさまざまな方法で納付できる

譲渡所得税の納付方法はいくつかあります。

窓口で納付

金融機関や税務署の窓口に納付書と現金を持っていきます。納付書を持っていない場合は、納税する税務署の管轄内の金融機関であれば納付書が用意されているので、使用が可能です。

コンビニで納付

平成31年1月以降、コンビニでQRコードを使った納付が可能になりました。事前に専用のQRコード作成専用画面や確定申告書等作成コーナーでQRを作成し、店舗へ持って行きましょう。ただし、納付できる金額は30万円以下になるので、それ以上の金額を納付する場合は使用できません。

QRコードの詳しい作成方法は[手続名] コンビニ納付(QRコード)|国税庁を確認してください。

e-Taxで納付する

e-Taxは税金に関する各種手続きをWebサイトで行えるサービスです。事前に税務署に預貯金口座などを届出をしておけば、自宅から納付を行うことが可能です。他にもインターネットバンキングを使い納付もできます。登録さえ済ませておけば、平日行かなくて済みます。

詳しい利用方法は電子納税をご利用の方|e-Taxを確認してください。

相続した土地の税金、こんな時は?

土地を相続するなど人生で何回も起きることではありませんし、疑問点もあるでしょう。そこで、相続した土地を売る際の税金についてよくある質問に回答します。

Q:売るなら相続税を払わなくてもいい?

いいえ、相続税の支払いは必要になります。なぜなら、土地を売却する際に被相続人の名義になっている場合、相続人の名前になっていないと土地を売却できません。

つまり、売却する前に一度相続をし相続登記と行う、その後買主への名義変更となります。相続した土地を売る際はまずは相続税の支払いが発生する場合が多くあるのです。

Q:複数人で相続。売却までの固定資産税もみんなで分けれる?

いいえ分けれません。売却までに時間がかかる場合、土地の固定資産税が発生し、支払わなくてはいけません。

複数人で土地を相続した場合、それぞれが税金を払うのではなく、代表者がまとめて支払います。納付書も代表者のもとへまとめて送られるようになっており、代表者は対応しなくてはいけません。複数人で税金も折半したい場合は代表者がまとめて支払い、支払い後に代表者がそれぞれから税金分の金額を回収するという形になるでしょう。

Q:税金をお得に節税できなのか

土地を売却し、利益が出ると利益が出た分所得税と住民税の税額が高くなります。そこで、活用したいのは、ふるさと納税です。ふるさと納税を行い、手続きをすると所得税や住民税の還付や控除が受けられ、さらに返礼品をもらうことができます。

ふるさと納税は寄付者の所得によって、寄付できる上限金額が決まります。土地を売却して利益が出た場合、その分寄付者の所得も例年より上がります。つまり、ふるさと納税できる上限額が土地を売却した土地は上がるのです。

ただし、3000万円控除など特別控除を受けている人は納税額が増えない場合もあります。また、ふるさと納税の上限額が上がるのは不動産売却で利益が出た人だけになるので、利益が出ていない人は気をつけてください。

まとめ

不動産の売却に関わる税金のうち、印紙税、登録免許税、消費税については、必要不可欠な出費がほとんどです。

しかし、譲渡所得税に限っては、売ってしまってから節税しようとしても無理ですが、売る前なら売却のタイミングによっては節税が可能です。

だからといって、売れるタイミングを逃してまで、節税にこだわる意味はありません。

税金を考える以前に、地方など場所によっては売却が難しい傾向にあるため、チャンスを逃すと次はいつ売れるかわからないからです。

土地を売却するときは、かかる費用を少なくすることよりも、できるだけ高く土地を売る工夫をするのが賢明です。

不動産一括査定サイト「HOME4U」を使えば、土地を高く売却してくれる業者が見つかります。

サイトと提携している企業は、運営者の大手NTTデータの厳しい審査を潜り抜けてきた質の高い企業ばかりだからです。

また、サイトを使って査定を依頼すると、複数の不動産会社を比較検討することができるので満足のいく1社が見つかります。完全無料ですのでこの機会にぜひ使ってみてください。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

始めてHOME4Uの不動産一括査定サイトを使う方は「HOME4Uを使うとデメリットはあるのだろうか」「HOME4Uよりも優れたサイトはあるのだろうか」などと疑問に思うのではないでしょうか。不動産一括査定の公式ページには利用者の口コミ[…]

全体像について把握したい場合は以下の情報をご参照ください。

家や土地の取引や保有には常に税金の話が出てきます。しかも、取引額や評価額が大きい分、税額もかなりの金額です。また、計算方法が複雑であったり、特別な控除で節税ができたり、情報を知らないと損になってしまう部分が多く存在します。[…]