土地譲渡をして利益が出ると、譲渡所得税を支払う必要があります。

この譲渡所得税を計算する際に、譲渡にかかった費用を計上することができ、それにより所得税を抑えることが可能です。

納税はもちろん大切ですが、できれば少しでも税金を減らしたいと思うのは自然なことでしょう。

ここでは、土地を譲渡してかかったどのような費用を計上できるのか、また譲渡費用とできない費用は何かご説明します。

正しく計上できる譲渡費用を把握して、損をせずに土地譲渡を終えましょう。

土地譲渡にかかる費用と譲渡所得税の関係

土地を売却などで譲渡した際、手元に残る売却益を譲渡所得と言い、所得には所得税などの税金がかかってきます。

譲渡所得税を計算する際には、土地の譲渡にかかった様々な費用を「譲渡費用」として計上でき、その分税金を減らすことが可能です。

この土地譲渡にかかる譲渡費用と譲渡所得税の関係について、ご説明していきます。

土地を譲渡しても、子どもに渡すだけだしお金はかからないと思っていませんか?実は、土地を売却したらかかる譲渡所得税が、土地を譲渡した際にもかかってきます。この土地を譲渡したときにかかる譲渡所得税などの税金や、その特例適用できる[…]

譲渡所得税の計算方法から譲渡費用は重要

まず課税の対象となる、譲渡所得の計算方法を確認しましょう。

計算式は以下のとおりです。

取得費は土地を取得したときの金額を元に決まり、譲渡費用は譲渡にかかった費用の総額です。

譲渡して得た金額である売却金額から、その取得費と譲渡費用を差し引き、課税対象音譲渡所得額は決まります。

そのため、譲渡費用をきちんと計上すると課税対象の譲渡所得額を小さくできるため、必然的に譲渡所得税を抑えることが可能です。

譲渡所得税・住民税の税率

課税対象の譲渡所得には、以下3種類の税金がかかってきます。

- 所得税

- 復興特別所得税

- 住民税

納税額を計算する際には、その家を5年以上所有していたかどうかで以下のように税率が異なります。

| 保有期間 | 所得税 | 復興特別所得税 | 住民税 | 合計 |

|---|---|---|---|---|

| 長期保有 | 15% | 所得税率*2.1% | 5% | 20.315% |

| 短期保有 | 30% | 所得税率*2.1% | 9% | 39.63% |

長期譲渡所得と短期譲渡所得は、家を所有していた期間が5年を超えるかどうかで判断し、超える場合には長期譲渡所得となります。所有期間はその家を購入して、1月1日を過ぎた回数で数えます。

税率から計算して、長期保有の場合は約20%、短期保有の場合は約40%です。例えば、譲渡費用を1万円計上する毎に、長期なら約2,000円、短期なら約4,000円の節税効果があることになります。

このように譲渡所得税の税率は決して低くないため、どこまでの支出を譲渡費用として計上できるのかが大きなポイントです。

土地を譲渡すると、譲渡所得税や登録免許税などの税金がかかってきます。土地の売却などは、日常で行う売買取引とは違って高額な取引ですので、かかる税金も多額になります。そのため、土地の譲渡では、譲渡時にかかるどんな税金がいくらかか[…]

譲渡費用に計上する判断の基準「所得税基本通達33-7」

まずは公的に譲渡費用がどのように判断されているのかを見てみましょう。

土地も含めた譲渡所得関係については「所得税基本通達33」に規定されています。

そして特に譲渡費用については、関連する「所得税基本通達33-7」に「譲渡費用の範囲」で規定されています。

33-7 法第33条第3項に規定する「資産の譲渡に要した費用」(以下33-11までにおいて「譲渡費用」という。)とは、資産の譲渡に係る次に掲げる費用(取得費とされるものを除く。)をいう。

(1) 資産の譲渡に際して支出した仲介手数料、運搬費、登記若しくは登録に要する費用その他当該譲渡のために直接要した費用

(2) (1)に掲げる費用のほか、借家人等を立ち退かせるための立退料、土地(借地権を含む。以下33-8までにおいて同じ。)を譲渡するためその土地の上にある建物等の取壊しに要した費用、既に売買契約を締結している資産を更に有利な条件で他に譲渡するため当該契約を解除したことに伴い支出する違約金その他当該資産の譲渡価額を増加させるため当該譲渡に際して支出した費用

(注) 譲渡資産の修繕費、固定資産税その他その資産の維持又は管理に要した費用は、譲渡費用に含まれないことに留意する。

国税庁:法令解釈通達(譲渡所得関係)

これが譲渡費用の基本的な考え方ですので、個別の様々な支出について、土地の譲渡費用として計上できるかどうかは、ここによって判断します。

所得税法の法文についてはこちらの電子政府の総合窓口内、所得税法についてをご参照ください。

譲渡費用と判断するポイント

譲渡費用とは、土地や建物などの不動産の売却のために直接かかった費用です。例えば固定資産税や修繕費のように、維持や管理のためにかかった費用は譲渡費用にはあたりません。

譲渡費用にあたるかは税務署が判断します。「必ず譲渡費用になるもの」は問題ありませんが、「譲渡費用の可能性が高いもの」「目的によって譲渡費用になったりならなかったりするもの」もあるため複雑です。過去には、土地の譲渡に際して支払ったコンサルタント料が、譲渡費用として認められなかった事例もあります。判断が難しい場合は、過去の裁判例や裁決例を参考にして判断しましょう。

土地譲渡の目的が、土地は所有しているだけで固定資産税がかかるからであれば、土地活用をする方法もあります。土地活用であれば、資産を手放すことなく収益を上げられ、長期的に資産を築くこともできるでしょう。

土地活用を考えた際には、土地活用の専門家に土地に合う活用プランを提案してもらい、具体的な収益を見積もってもらうことをおすすめします。自分だけで活用を考えて実行するのは難しいものですし、契約するまでは無料で何度でも相談できますので、まずは資料を取り寄せてみましょう。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 50社 |

土地譲渡費用の種類

土地を譲渡した際に、譲渡費用として計上できる費用は国税庁で公式に記載されています。

[平成31年4月1日現在法令等]

- (1) 土地や建物を売るために支払った仲介手数料

- (2) 印紙税で売主が負担したもの

- (3) 貸家を売るため、借家人に家屋を明け渡してもらうときに支払う立退料

- (4) 土地などを売るためにその上の建物を取り壊したときの取壊し費用とその建物の損失額

- (5) 既に売買契約を締結している資産を更に有利な条件で売るために支払った違約金

これは、土地などを売る契約をした後、その土地などをより高い価額で他に売却するために既契約者との契約解除に伴い支出した違約金のことです。

- (6) 借地権を売るときに地主の承諾をもらうために支払った名義書換料など

それ以外の特例なども、同じく国税庁のサイトに記載されています。

https://www.nta.go.jp/m/taxanswer/jouto304.htm

それでは、譲渡費用として計上できる費用を具体的にご紹介します。

仲介手数料

不動産会社に仲介をお願いした際に発生する仲介手数料は、譲渡費用として計上できます。

仲介手数料は、不動産会社に仲介を依頼し、売買成立したときに報酬として支払います。手数料の上限は法律で決められていることも併せて知っておきましょう。上限金額は売買金額により異なります。例えば売買金額が400万円を超えた場合は、以下の計算方法で算出可能です。

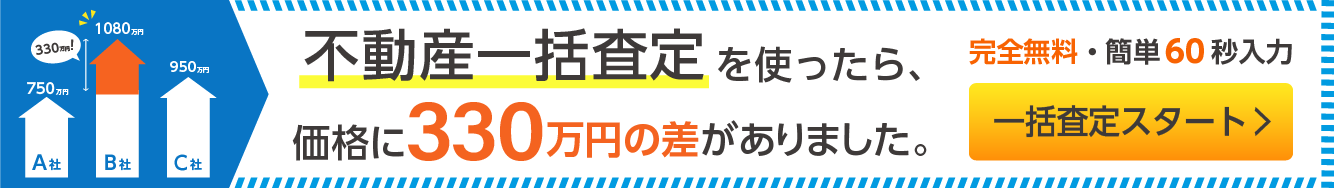

仲介手数料の金額は以上のように一般的に決まっていますが、中には仲介手数料を無料にしていたり、交渉で値下げしてくれたりする不動産会社もいます。そのような不動産会社に出会うためには、査定を依頼する際に複数の不動産会社に査定してもらう必要があります。査定の際に、そのような対応をしてくれる不動産会社か見極めることをおすすめします。

複数の不動産会社へ査定を依頼する際には、不動産一括査定サイトの利用がおすすめです。1度の簡単な入力だけで、複数社に無料で査定を依頼できます。査定をしてくれる企業は、サイト運営者によって厳選された良質な企業ばかりですので、自分で不動産会社を1から探すよりも信頼のおける1社が見つかるでしょう。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

始めてHOME4Uの不動産一括査定サイトを使う方は「HOME4Uを使うとデメリットはあるのだろうか」「HOME4Uよりも優れたサイトはあるのだろうか」などと疑問に思うのではないでしょうか。不動産一括査定の公式ページには利用者の口コミ[…]

収入印紙代(印紙税)

収入印紙代とは印紙税と同様の意味を持ちます。不動産の売買契約締結時には、契約金額に応じて印紙税の支払いが必要です。収入印紙を売買契約書に貼り付けることで印紙税を納めます。なお、2020年3月31日までは軽減税率が適用されて通常よりも納税金額が少なくなっています。

また、仲介手数料と収入印紙代は確定申告書にあらかじめ記載があり、金額を記入するだけの状態になっています。これは譲渡費用として認められている証です。

不動産を売却するとき、不動産会社に支払う仲介手数料や税金などの費用がかかります。この不動産会社に支払う仲介手数料はいくらかかるか、初めて不動産を売却する際は相場がわからず、またどのタイミングで支払うことになるのかわからず、不安になる[…]

登記費用(登録免許税)

登記費用に関しては、相続に伴う登記の場合は譲渡費用になりません。土地譲渡のための建物の取り壊し費用は譲渡費用だとされているため、建物の滅失登記は譲渡費用として認められます。

「印鑑証明代」など、登記に必要な書類を取り寄せるのにかかった費用は、登記費用としての加算が可能です。

抵当権抹消登記は譲渡費用にはならないため、注意が必要です。

測量費用

測量費用は、過去に譲渡費用として認められているものです。

税務署は、譲渡費用かの判断に迷った際に前例を参考とするため、譲渡費用として認められる可能性は極めて高いでしょう。

測量費の場合、譲渡の直前であるなら譲渡費用として認められます。そのため、将来売ることを見越して早めに測量しておこうとする行動は厳禁です。譲渡することが決まってから測量しましょう。

土地には境界線があります。普段暮らしていく中で、境界線を意識しながら生活している人は少ないと思いますが、土地を売却するとなった時は、境界線をはっきりさせないといけません。そこで行いたいのが測量です。隣接する土地の所有者とのトラブルを回避し、[…]

建物取り壊し費用(解体費用)

土地などを譲渡する際に、その上の建物を取り壊したときにかかった取壊し費用とその建物の損失額は、解体費用として計上できます。

土地の譲渡にあたり建物を取り壊す場合には、取り壊しにいくらかかるのか把握しておくと、建物の損失額や取り壊し費用が具体的に計算できるでしょう。

解体にかかる費用の把握には、

家を解体して土地を更地にする費用は、売却の予測がつかなくて不安に感じる人も多いでしょう。親からの家を相続して売却してしまいたいけれども、家が古いため解体を考えている人も少なくありません。しかし、どれくらいの費用がかかるのかわから[…]

交通費・運搬費

土地の譲渡に必要となった「交通費」や「運搬費」、「宿泊費」などは、譲渡費用になる可能性が高いでしょう。これらは過去に譲渡費用として認められています。

とは言っても、売却に関係した費用であることと、譲渡のためであると判断できる時期や詳細であるのも重要なポイントです。

瑕疵担保責任

土地の譲渡で、場合によっては瑕疵担保責任の保証などが問われます。

瑕疵担保責任保険の加入・支払いにかかった費用や、保証額などは費用として計上できます。

また、保証の限度額は、一般的に200~500万円となるようです。

なお、全ての場合にいえることですが、領収書など譲渡費用の証明になるものは必ずなくさないように保管しておくことも大事です。譲渡費用だと証明する大切な証拠になります。

不動産を売却する機会は一生のうちにそう何度もありません。そのため、売却時にトラブルが起きないかと不安を感じる人も多いでしょう。トラブルを回避するために不動産売却時に必ず知っておきたいことが瑕疵(かし)担保責任です。瑕疵とは、[…]

契約の違約金

売買契約を解除するために支払った違約金も、譲渡費用として計上できます。

土地の売買契約を締結した後に、さらに有利な条件での譲渡が可能となり、売買契約を解除するために支払う違約金のことです。

広告費用

買主を探す際に、広告を出稿する場合もあるかと思います。その際の広告費も譲渡費用に計上できます。

振込手数料

細かいものですが、仲介手数料など譲渡費用の振り込みにかかった振込手数料も譲渡費用として認められます。

立ち退き料

貸家の売却において、借家人に家を明け渡してもらうために立退料を支払っていれば、譲渡費用として計上できます。

家財処分・残置物撤去費用

家財処分や残置物撤去の際の費用も買主からの要望である場合は認められるケースがあります。(自ら行う通常の範囲のものは認められません)

修繕費用(リフォーム費用)

リフォーム代も、確実に譲渡のためのリフォームだと判断できる場合は譲渡費用と認められます。一方で、直接譲渡に関係しないリフォーム代は譲渡費用として認められないため、リフォームする時期に気をつけましょう。

リフォームにかかる費用は、一括見積もりサイトを使うと具体的にどのくらいかかるか計算してもらえます。契約するまでは無料で相談できますので、まずは無料でリフォームにかかる費用を見積もってもらいましょう。

買主からの要請である証明が必要

リフォーム代が譲渡費用として認められるのは、売るためにリフォームしたと判断された場合のみです。買主からの要請である旨を伝え、常識の範囲内の金額を提示することで、譲渡費用として認められます。

リフォームした時期も重要です。売ることを見越したリフォームの場合でも、譲渡の時期よりもかなり前に行っていた場合は、自分のためのリフォームと判断されてしまいます。その場合は譲渡費用として計上することができません。いつか売るためのリフォームは今はやめておきましょう。

リフォームの見積もりは、依頼前の準備がその後の良し悪しに大きく影響します。ここでは依頼前から見積書を確認・比較するところまで、4つのステップ別に注意点やポイントを紹介します。[top-reshop]ステップ1:見積もり依頼前[…]

行政書士・司法書士・弁護士費用

「行政書士・司法書士・弁護士など専門家に依頼した際に支払う報酬」は、売却のための出費だと認められた場合は譲渡費用になります。

登記に関する依頼をした場合も同じです。譲渡に直接関係することで依頼した場合は譲渡費用になり、そうでない場合は譲渡費用にはなりません。

税理士費用

譲渡所得の確定申告をする際には、税理士に依頼をするかと思いますが、その場合の報酬は譲渡費用に計上できません。確定申告は他の所得なども含まれているため、譲渡費用としては認められにくいものです。

ですが、相談内容が譲渡に関することに限定されている場合は、税理士への報酬が譲渡費用と認められる可能性はあります。

この他にも「売るため」にかかった費用であれば概ね譲渡費用として認められますが、素人では判断が難しいこともあるため、注意しましょう。

不動産を売却するとき、不動産会社に支払う仲介手数料や税金などの費用がかかります。この不動産会社に支払う仲介手数料はいくらかかるか、初めて不動産を売却する際は相場がわからず、またどのタイミングで支払うことになるのかわからず、不安になる[…]

譲渡費用として計上が難しい費用

土地の譲渡にかかった費用であっても、譲渡費用として計上が難しいものもあります。

どのような費用が譲渡費用として認められにくいのか、譲渡する前に確認して把握しておきましょう。

譲渡費用にならない費用に注意

売却に関する費用だと思っていても、譲渡費用として認められないことがあるので注意しましょう。例えば以下のものは直接売却に関わるものではないと判断されるため譲渡費用にはなりません。

- 抵当権抹消における登記費用

- 相続に伴う登記費用

- 維持のための修繕費

- 固定資産税

- 確定申告の相談にかかる弁護士費用

- 売買に直接関係ない測量費

- 身内等に支払った立退料

- 売買の時期に関係なく行われた建物の取り壊し費用

- 土地の埋め立てや土盛りなどの造成や整地代

「相続に伴う登記費用」や「土地の埋め立てや土盛りなどの造成や整地代」などは譲渡費用にはならなくても取得費として認められる可能性があります。取得費も経費として計上でき節税となるため確認しておきましょう。

土地譲渡で利益を出す3つのポイント

土地譲渡するなら利益を出したいと思うものです。そのためにおさえておきたいポイントをいくつかまとめました。以下にある内容を参考に、高く売るための工夫をしましょう。

なお、土地の売却全体についての高額売却のヒントは以下の記事に記載しています。

合わせてご参照ください。

路線価の発表や固定資産税評価額の改定などで土地の評価額が増減すると土地の売値がいくらになるか気になるものです。特に、評価額が下がると土地の売値も下がってしまうのではないかと不安になるでしょう。しかし、土地の評価額と売値は別物[…]

ポイント① 高く売れる不動産会社に相談する

まずは売れなければ意味がありません。そのためには信頼できそうな不動産会社を見つけることが大事です。査定サイトを使って査定額を把握し、高く売ってくれそうな不動産会社に相談しましょう。

利益を出すためには、当然ですが可能な限り土地を高値で売る必要があります。そしてこの売却金額を左右する大きな要素が、不動産会社選びだと考えてください。不動産会社によって得意とする分野も異なり、抱えている顧客も異なります。そのため同じ土地でも、それぞれ価値の感じ方は同じではありません。

そこで複数の不動産会社に査定依頼を出すようにしましょう。それによって相場よりも低い金額を提示された場合、専門的な知識がない、もしくは販売力に自信がない可能性が考えらえれます。

また相場からかけ離れた高い金額を提示された場合は、専任媒介契約による囲い込みをされるケースがあるため、そういった不動産会社と付き合うことは避けてください。なお、複数社に査定依頼する場合、一括査定サービスを利用すると便利です。

一括査定サイトは、大手NTTグループが運営していて業界最老舗のHOME4Uがおすすめです。北から南まで、都会から田舎まで幅広くカバーしており、確実に売ってくれる不動産会社を見つけられるでしょう。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

また、不動産一括査定サイトは1社だけの利用だと紹介してくれる不動産会社の1~2社と少なくなる場合もあり、十分な不動産会社に査定をしてもらえない可能性もあります。

査定をしてくれる会社が1社しかなかったということがないように、提携不動産会社数がNo.1(1700社)のHOME`Sを同時に利用することをお勧めします。提携している会社数が多い分、土地を高値で売ってくれる不動産会社が見つかるでしょう。

| 運営会社 | 株式会社LIFULL |

|---|---|---|

| 運営開始時期 | 2014年 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 612万人 | |

| 提携会社数 | 約1,700社 | |

| 同時依頼社数 | 6社 |

業者買取も検討する

もしなかなか買い手が見つからないのであれば、仲介による売却だけでなく、業者買取も検討してみてください。

金額は市場価格の60~70%程度になりますが、短期間で現金化することが可能で、仲介手数料もかかりません。いつまでも買い手が見つからず余計な費用をかけてしまっている場合は、買取に変更する決断も重要です。

少子高齢化する中でも、思わぬ土地を相続したり、不況の中、持っている土地を売却したいなど。土地にまつわる問題は多くある割には、当事者になるとよく分からないことが多く出てきます。売却を検討してみたけど、売れずに土地で困ったら「買取」[…]

ポイント② 特例や特別控除など制度を利用する

土地の譲渡には、いくつかの特別控除が用意されています。利用可能なものは遠慮せずに使っていきましょう。控除制度を利用できるとなった場合、大幅に負担が減ります。

相続税額の取得費加算の特例

相続した土地を譲渡などで売却する場合には、譲渡所得から差し引く取得費に、取得時に納付した相続税額を加算できます。

つまり、相続税額分の譲渡所得を減らすことができるため、譲渡所得税を抑えることが可能です。詳しくは、以下の記事をご確認ください。

土地を譲渡すると、譲渡所得税や登録免許税などの税金がかかってきます。土地の売却などは、日常で行う売買取引とは違って高額な取引ですので、かかる税金も多額になります。そのため、土地の譲渡では、譲渡時にかかるどんな税金がいくらかか[…]

長期譲渡所得の1,000万円特別控除

土地の所有が5年を超えていることが条件で、譲渡所得から1,000万円の特別控除を受けることができます。仮に平成21年に取得した土地であれば平成27年1月1日以降に売却することで適用が可能です。そのため所有期間と売却時期には気を付けてください。

公共事業などの土地売却は5,000万円特別控除の特例

もし個人所有の土地を道路や公園などの公共事業のために譲渡した場合は、その土地の対価補償金として最大5,000万円の特別控除を受けることができます。なおこの特例を受けるためには、いくつかの要件を満たす必要があるので注意してください。主な要件は以下となります。

- 譲渡所得の対象とならない土地(棚卸資産等)でないこと

- 収用等による土地の譲渡であること

- その土地について、公共事業の施行者から最初に買取りの申出を受けた者であること

- その土地の買取りの申出から6カ月を経過した日までに譲渡するものであること

2019年10月から2度目の消費税増税が決定しており、内閣官房長官の記者会見によるとリーマンショックのような経済情勢の悪化がない限りは予定通り施行されます。日本にはさまざまな事柄に税金がかけられており、消費者の税負担が大きくのしかかって[…]

ポイント③ 媒介契約を使い分ける

仲介業者と媒介契約を結ぶ際、一般媒介契約・専任媒介契約・専任媒介契約の3つの中から選びます。所有している土地の需要に応じてこの契約を使い分けることが高値で売るコツです。さらに仲介手数料を抑えることにもつながります。

一般媒介契約

所有している土地が好立地なのであれば、一般媒介契約がおすすめです。この契約は複数社と契約ができるため、買い手が見つかりやすい不動産であれば短期で高値売却を期待して問題ありません。

なぜかというと、不動産会社は売買成立をさせないと仲介手数料がもらえないため、複数社と契約すると販売競争が起きやすいからです。

なお、レインズという業者間で物件情報をやりとりするデータベースへの登録や、販売状況報告の義務はありません。販売状況の報告が特にない場合は、こちらから連絡して確認する必要があります。

不動産の売却をする際、個人間で不動産を売買する特殊なケースを除き、一般的には不動産会社と媒介契約を結びます。媒介契約には、一般媒介契約、専属専任媒介契約、専任媒介契約の3種類があります。不動産の売買は、人生にそう何度もあるも[…]

専属専任媒介契約

所有している土地が悪立地なのであれば、特定の不動産会社1社と契約する専属専任媒介契約がおすすめです。この契約は「レインズへの登録義務が5日以内」「週1回の販売状況報告の義務」という不動産会社側にとって厳しい条件があります。

ただその一方で、売主にも「他の不動産会社と3カ月間契約してはいけない」「買主を売主自身で見つけたとしても不動産会社を仲介しなくてはいけない」などの厳しい条件があるため注意しましょう。

裏を返せば、不動産会社は必ず利益を得られるため販売活動に専念してくれます。その結果として買い手が見つかりにくい不動産も売却できる可能性は高いです。また売主に厳しい制限があるため、専属専任媒介契約にするだけで仲介手数料を安くする交渉材料となることも頭に入れておくとよいでしょう。

専任媒介契約

専任媒介契約は、専属専任媒介契約に似た契約形態となります。主な違いは、「レインズへの登録義務が7日以内」「販売状況報告が2週間に1回」「買主を売主自身で探してもよい」という部分です。

自分で買い手を見つけられる可能性がある場合におすすめの契約なので、それに併せて不動産会社の販売活動を抑え、仲介手数料を下げる材料とすることもできます。

不動産会社に不動産の仲介を依頼する際は、不動産会社と媒介契約を結びます。媒介契約には専属専任媒介契約と専任媒介契約、一般媒介契約があり、どの媒介契約を結ぶかは不動産の売主と不動産会社との話し合いで決まります。どの媒介契約を結[…]

土地譲渡を考えるなら、まず売れることが大事

土地譲渡の際には、計上できる譲渡費用が多いほど節税につながります。土地譲渡にかかった費用をすべて把握し、その中から譲渡費用として計上できるものを確認しましょう。

しかしその前に、まず土地が売れないとなにも始まりません。一括査定サイトを使って、高く売ってくれそうな不動産会社をまず見つけましょう。

| 運営会社 | 株式会社NTTデータ・スマートソーシング |

|---|---|---|

| 運営開始時期 | 2001年11月 | |

| 対象エリア | 全国 | |

| 累計利用者数 | 700万人 | |

| 提携会社数 | 1,300社 | |

| 同時依頼社数 | 6社 |

土地譲渡費用を抑えるために、不動産会社との媒介契約を工夫したり、控除制度が利用できるか調べたりすることも大切です。

なお、売却後に譲渡費用を明確にして、税額を確定させる上では確定申告が必要です。

土地売却児の確定申告についてはこちらの記事をご参照ください。

土地を売却した、または土地の売却予定がある方向けに確定申告についてお伝えします。土地を売って利益が出た場合は税金を払う必要があります。土地売却をして利益が出た場合、税金を払うために必要なのが確定申告の手続きです。税金を支[…]

とにかく誰かに相談したいという場合は、相談先を探してみましょう。

相談したい内容によって、相談先は異なります。

土地の譲渡や売却では、難しい専門的な知識が必要になることがあります。「わからないことばかりなのに、どこに相談すれば良いか分からない」と悩むこともあるかもしれません。そんな時は相談する目的を明確にして相談先を選びましょう。相談内容によ[…]